前言

碳纤维是一种高强度、高模量的高性能纤维材料,碳纤维密度不到钢的1/4、强度是钢的5-7倍,广泛应用于航空航天、能源装备、交通运输、体育休闲等领域。经过多年的研发和约十年的产业化建设,我国建立起了自己的碳纤维技术体系和较完整的碳纤维产业,初步形成了产业化的碳纤维研发与生产平台,逐步打破了日、美长期的技术封锁和市场垄断局面。随着国内碳纤维应用领域的扩大,碳纤维的市场需求急剧增加,碳纤维产业日趋成熟。

一、碳纤维行业概述

1、碳纤维行业定义及分类

(1)行业定义碳纤维是一种高强度、高模量的高性能纤维材料,含碳量90%以上,碳以外的主要元素是氮。作为一种性能优异的战略性新材料,碳纤维密度不到钢的1/4、强度是钢的5-7倍,广泛应用于航空航天、能源装备、交通运输、体育休闲等领域。目前市场销售的90%以上的碳纤维,是以聚丙烯腈(PAN)纤维为原料制成的聚丙烯腈基碳纤维。

图表:碳纤维与常用材料的力学性能对比

|

材料

|

密度(g/cm3)

|

拉伸强度(MPa)

|

比强度 [MPa/(g/cm7)]

|

拉伸模量(GPa)

|

比模量[GPa/(g/cm7)]

|

|

复合材料

|

碳纤维复合材料

|

1.5

|

1548

|

1068

|

135

|

93

|

|

玻璃纤维/聚酯

|

2

|

1245

|

623

|

48.2

|

24

|

|

金属

|

结构钢

|

7.9

|

1197

|

152.6

|

206

|

26

|

|

铝合金

|

2.8

|

393

|

141.3

|

72

|

26

|

|

钛合金

|

4.5

|

712

|

157.5

|

116.7

|

25

|

资料来源:赛瑞研究

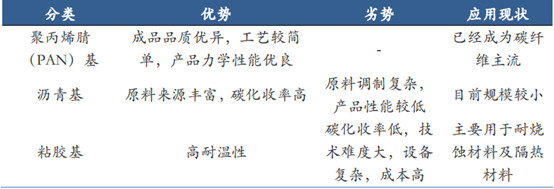

(2)行业分类

碳纤维可以按照原丝类型、制造方法、性能等不同维度进行分类,具体分类方式大致有以下几种:

按照原丝类型分类:聚丙烯腈(PAN)基;沥青基(各向同性、中间相);粘胶基(纤维素基、人造丝基)。

图表:不同原丝碳纤维对比

按照制造条件和方法分类:碳纤维(800-1600℃);石墨纤维(2000-3000℃);活性碳纤维;气相生长碳纤维。

按力学性能分类:高强型(GQ)、高强中模型(QZ)、高模型(GM)、高强高模型(QM)。碳纤维在应用时多是作为增强材料而利用其优良的力学性能,因此使用中更多的是按其力学性能分类。

按丝束大小分类:碳纤维可划分为小丝束和大丝束,小丝束碳纤维初期以1K、3K、6K为主,逐渐发展为12K和24K,主要应用于国防军工等高科技领域,以及体育休闲用品,如飞机、导弹、火箭、卫星和渔具、高尔夫球杆、网球拍等。

通常将48K以上碳纤维称为大丝束碳纤维,包括48K、60K、80K等,主要应用于工业领域,包括:纺织、医药卫生、机电、土木建筑、交通运输和能源等。

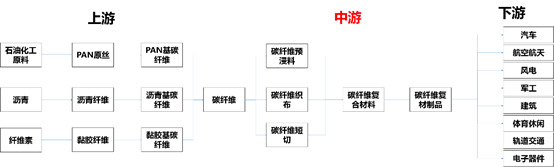

2、碳纤维行业产业链分析

完整的碳纤维产业链包含从一次能源到终端应用的完整制造过程。碳纤维产业链上游主要以石油化工行业为主,通过原油炼制、裂解、氨氧化等工序获得丙烯腈;碳纤维企业通过对以丙烯腈为主的原材料进行聚合反应生成聚丙烯腈,再以其纺丝获得聚丙烯腈原丝,对原丝进行预氧化、碳化等工艺制得碳纤维。碳纤维经与树脂、陶瓷等材料结合,形成碳纤维复合材料,最后由各种成型工艺得到下游应用需要的最终产品。碳纤维下游应用领域广阔,需求持续增长,碳纤维复合材料被广泛应用于航空航天、体育休闲、汽车、风电等领域,国内进口替代迫切。

图表:碳纤维行业产业链

资料来源:赛瑞研究整理

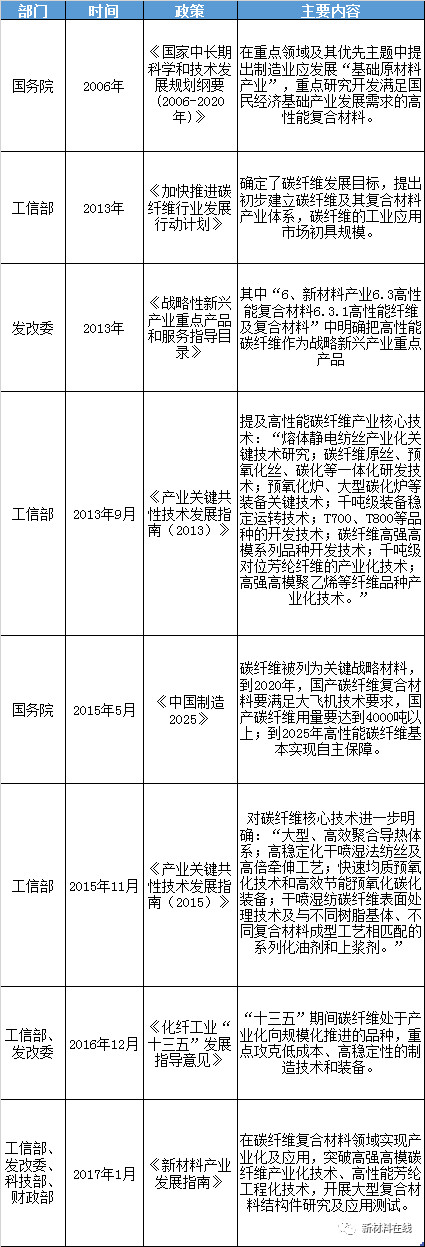

3、碳纤维行业管理体制及相关政策法规情况

碳纤维行业系化学纤维制造业,主管部门为工信部原材料工业司;行业自律机构为中国化纤工业协会,主要负责产业及市场研究。

碳纤维作为一种战略性新材料,是国防军工、航空航天领域重要材料,国家必须发展自有技术。自2000年至今,国家密集出台多项产业政策支持碳纤维产业的发展。发改委、科技部、工信部等部门均加大了支持力度。

图表:碳纤维行业重点政策汇总

资料来源:赛瑞研究整理

二、碳纤维行业市场发展概况

1、全球碳纤维行业市场发展分析

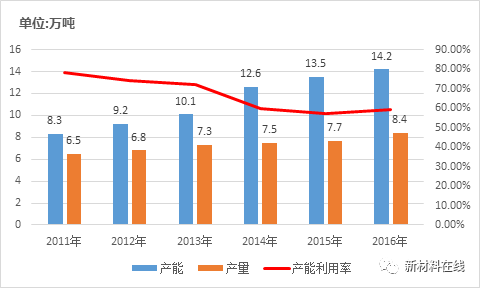

碳纤维制备技术发源于日本,经过漫长的技术改进和市场培育,日本、美国实现了对碳纤维核心技术和产业的垄断。20世纪八九十年代,波音公司对碳纤维的需求带动了日本东丽公司的大发展。20世纪90年代,美国国防发展对关键材料碳纤维国产化的要求推动了美国赫氏公司的大发展。日本东丽公司长期占据世界碳纤维行业的龙头地位。多年来,日本的东丽、东邦和三菱丽阳三家企业碳纤维产能最大,从标准模量、中模量到高模量,产品的力学性能品级齐全,品种规格丰富,产品设计紧紧围绕应用领域,成为引领世界碳纤维发展的“三驾马车”。目前全球碳纤维产量约70%产业被日本控制,市场被日本、美国和欧盟控制(80%左右)。

截至2016年底全球碳纤维总产能达14.2万吨,碳纤维产量达8.4万吨。

图表:全球碳纤维产业产能及产量情况

资料来源:赛瑞研究

2、中国碳纤维行业市场发展分析

长期以来,日本、美国等发达国家在碳纤维高端产品、技术装备等方面对我国进行封锁或限制性管理。自20世纪60年代以来,我国对碳纤维技术进行了积极的探索,但产业化进程十分缓慢;进入21世纪,我国碳纤维行业取得了一系列重大突破,打破了国外的技术封锁,建立了国产化主流技术,初步建立起技术研发、工程化研究和产业化生产的行业格局。

近年来中国对碳纤维的需求量日益增长,碳纤维已被列为国家化纤行业重点扶持的新产品,成为国内新材料行业研发的热点。为全面掌握碳纤维核心技术,国内企业注重自主创新,某些关键设备的研发已取得突破性成果,而且原材料供应充足。我国碳纤维产业技术特点十分明显,技术多元化越来越受到重视。

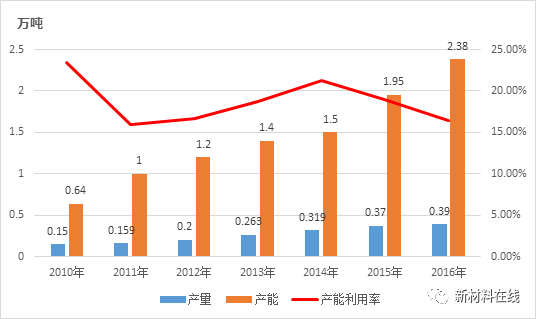

目前国内大小碳纤维生产企业达40多家,2010至2016年期间,我国碳纤维产能从0.64万吨增至2.38万吨,增长了3倍多,年均增长率超过17.5%。2016年国内碳纤维产量达0.39万吨,由于目前中国碳纤维生产企业面临生产越多亏损越大的局面,大多只能减产甚至停产,因而造成中国碳纤维实际产量大大低于设计产能。

图表:我国碳纤维产业产能及产量情况

资料来源:赛瑞研究

三、碳纤维行业竞争格局分析

目前,全球碳纤维市场被日本东丽、日本东邦、日本三菱丽阳及美国赫克塞尔等少数几个公司所垄断,日本东丽和美国赫克塞尔是全球经营最为成功的碳纤维生产企业。

我国碳纤维行业目前仍处于初级阶段,由于碳纤维行业涉及精馏纯化、高分子合成、化纤纺制、高温处理、表面处理及界面科学等多学科交叉,且精密制造的工艺门槛甚高,掌握高性能碳纤维研发核心技术并能够实现稳定、成本可控的规模化生产的企业较少,绝大多数企业不能满足航空航天等高端产业的规模化应用需求,主要围绕体育休闲等低端领域;在高性能碳纤维研发生产方面,国内部分碳纤维企业基本实现T700级、T800级碳纤维技术突破,但稳定性、产品离散度等指标与国外优势企业相比存在一定差距。

四、碳纤维行业发展趋势分析

1、碳纤维研制和产业化建设将进一步加快

经过多年的研发和约十年的产业化建设,我国建立起了自己的碳纤维技术体系和较完整的碳纤维产业,初步形成了产业化的碳纤维研发与生产平台,建立了针对国产高性能碳纤维的应用评价、复合材料制备与应用体系。国内碳纤维制造已开始逐步打破了日、美长期的技术封锁和市场垄断局面。未来几年,在国家政策的强力支持及国内碳纤维规模化发展推动下,我国碳纤维的产业化进程将进一步加快,进一步打破国外产品和技术垄断。

2、碳纤维产业将加速进口替代

总体来看,国内T300级和T700级碳纤维产品质量已达到国外同类产品水平,在航天航空、国防军工、体育休闲等领域部分替代进口。但是国内碳纤维行业对外依存度依然非常高,进口产品占整个市场销量的80%以上,高端产品市场甚至达到95%。国内政策已经明确提出到2020年,我国碳纤维技术创新、产业化能力和综合竞争能力达到国际水平,国家政策鼓励进口替代的意图非常明确,随着国内碳纤维产业链的不断成熟,国内碳纤维必将加速进口替代进程。

3、应用领域不断扩大,工业消费占比逐步上升

碳纤维除了用于航天航空和风电、汽车、体育用品及国防领域等主要领域外,在轨道交通、电力输送、海洋工程、建筑补强、石油开采、压力容器等领域的需求潜力同样可观。从全球碳纤维应用来看,工业领域的应用仍占主流,我国受限于产品技术水平难以满足规模生产高端碳纤维,体育休闲领域占据了大部分市场。目前国内体育休闲市场已经逐渐饱和,未来几年,随着碳纤维生产技术的进步及工业应用领域的拓展,工业领域的占比将逐步扩大,预计到2020年将超过60%。

4、低端产品竞争加剧,行业开始走向整合

国产碳纤维整体性能、质量与国际先进国家相比存在较大差距,产品又都集中于低端产品,纤维应用技术服务能力差,产品市场接受程度不高。大多数碳纤维企业并没有完全掌握工艺技术和设备性能,造成产品质量稳定性差,且产品同质化非常严重。初步统计的国内16家具备原丝和碳纤维产业链的企业中,有13家采用了DMSO纺丝工艺路线。所有的碳纤维企业都以生产高强型T300级和T700级以及高强中模型T800级碳纤维为主,产品又都集中在3K、6K、12K、24K,而24K以上的大丝束品种基本没有生产。

随着龙头企业规模化生产能力逐渐形成,加上日本企业在低端产品市场对于价格的刻意打压,低端产品的利润空念将会被进一步压缩,缺乏核心竞争优势和技术的中小企业将面临更大的生存压力,行业整合将加速到来。